リクルートカードプラス改悪|2026年3月16日から還元率2.0%→1.5%へ変更するため、メインカード切替えを検討?!

リクルートカードプラス保有者にとって衝撃的なニュース。ポイ活界隈で高還元の神カードと呼ばれていたリクルートカードプラスが2026年3月16日から改悪(2.0%→1.5%)です。どの店で購入しても2%が還元されていたので、ポイ活のことを何も考えずに楽に過ごせていた10年余り、ついに改悪でメインカードの切替えを検討します。

ちなみに「リクルートカードプラス 改悪」で検索してみると、各方面から悲鳴が聞こえてきます。

最終的な結論は

リクルートカードプラスは改悪したものの、依然として高還元カードであることは変わりなく、保有者は継続して使用したほうが良い。

と結論付けられていることがほとんどです。

1.5%還元が年会費たったの1650円(税込)で実現できている点が、保有を継続する理由。

ゴールドカードやプラチナカードの高い年会費を払い、かつ修行済みのカードを使用することで、改悪後のリクルートカードプラスよりもお得に利用できるみたいですが、年間400万円くらいを利用する方でない限り、改悪後のリクルートカードプラスを超えるパフォーマンスをあげることはできないようです。

いままでのリクルートカードプラスがどれだけ、赤字を垂れ流していたのだろうと思うと、心苦しいですが。

改悪後もなお、神カードとしてクレカ界に君臨し続けることでしょう。

リクルートさんとしては「改悪で、他のクレカに目移りした人にカードを解約してもらいたい」のが真意な気もしますが、色々と検討しても、まだ所有する価値のあるカードだということがわかりました。

しかしながら、いまだに頭を悩ませているのが

クレジットカードからチャージして、さらに別のカードにチャージして、というポイントを稼ぐ使い方。

今まで目を背けていましたが、その手間に目を向ける必要があるのではないかと思い色々と調べたところ

チャージによりポイント還元、使ってもポイント還元という感じで、2.0%還元の現行のリクルートカードプラスを凌駕するようなポイ活があることが事実だということがわかりました。

リクルートカードプラスの改悪と同時に、他のカードに浮気して、抜本的にポイ活運用をテコ入れしようか迷っている状況です。

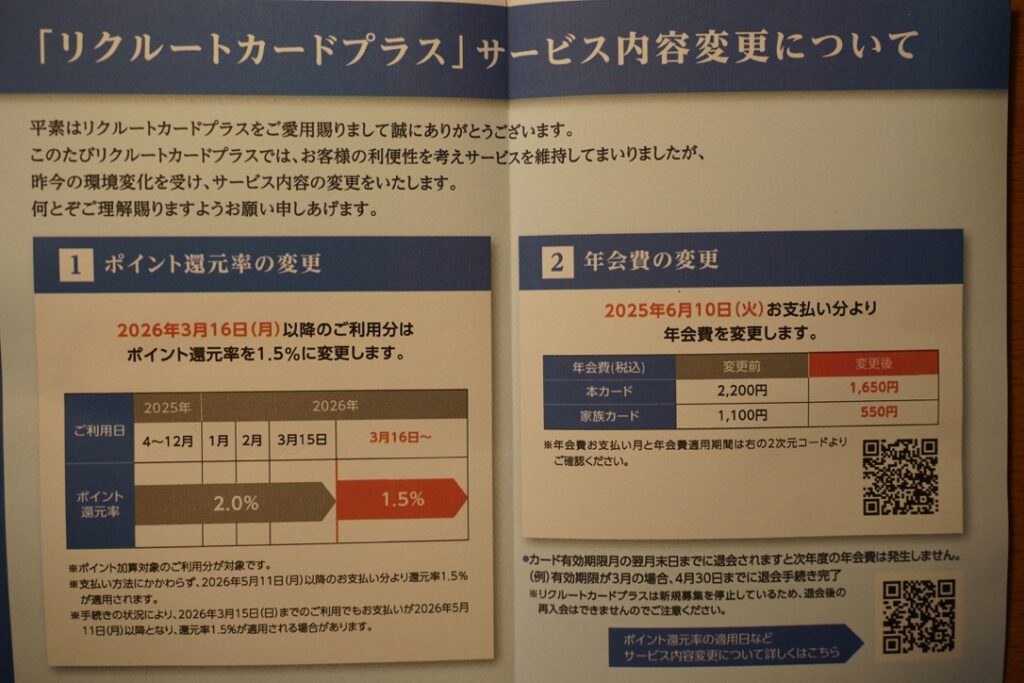

リクルートカードプラス改悪|サービス内容変更のご案内

リクルートから通知された内容はポイント還元率の変更と年会費の変更。です。ポイント還元率の改悪が、巷で衝撃だと、言われているようです。ちなみに年会費は少し安くなります。

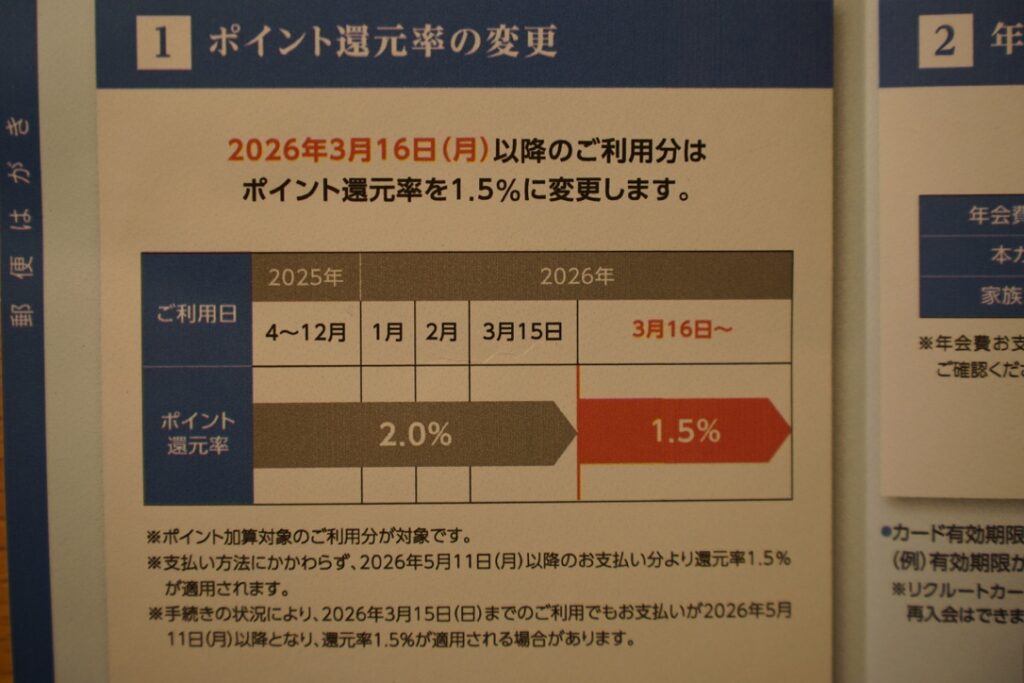

ポイント還元率の変更

2026年3月16日(月)以降のご利用分はポイント還元率を1.5%に変更します。ポイント還元率が0.5%改悪されました。

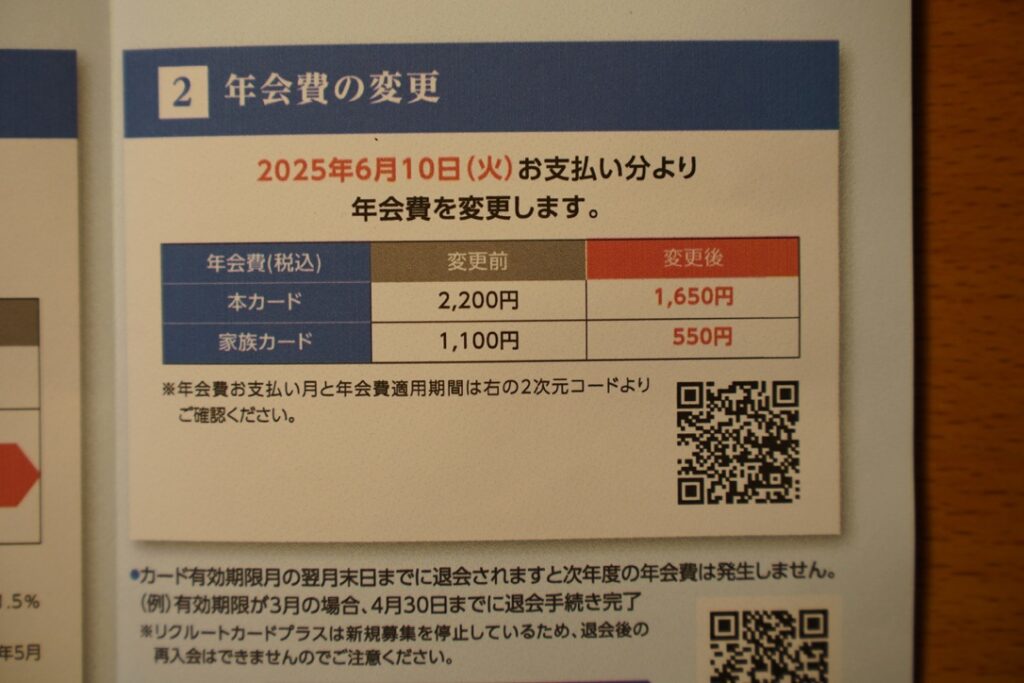

年会費の変更

2025年6月10日(火)お支払い分より年会費を変更します。

本カードは1650円。家族カードは550円。差額は550円です。少し安くなりました。

リクルートカードプラス改悪によるメインカード切替えを検討している人の例

その1|三井住友プラチナプリファードの年会費33000円がネック

クレジットカードのメインカードとして、約10年間リクルートカードプラスを利用してきましたが、来年3月から還元率が1.5%に減額されることを知り、他に良いカードがないか現在模索しています。

カードの使用用途としては、仕事での新幹線や飛行機などの交通費、ホテルなどの宿泊費が主で、年間300万〜400万円程度使っています。基本的には国内での利用が中心です。 また、現在所有しているカードは以下の通りです。

• 三井住友NL

• 三井住友オリーブ(オリーブカードは主にコンビニやマックなど、タッチ決済で+7%のポイント還元)

• PayPayカード (ヤフーショッピングでの購入時に利用)

• Amazonカード

リクルートカードプラスを引き続き使用する。 2. 三井住友NLをもう一枚作り(異なる国際ブランドで)、オリーブカードと合わせて3枚で運用し、1枚当たり年間100万円程度使って還元率1.5%に近づける。

また三井住友プラチナプリファードカードも、初年度の特典は良いかもしれませんが、翌年の年会費33,000円を考慮すると、ナンバーレスカードで十分かと思っています。 そのため、他にお得なポイント還元があるカード、または年会費を支払ってでもお得に使えるカードなどがあれば、ぜひ教えていただけないでしょうか。 何卒よろしくお願い申し上げます。

その2|メルカードゴールドと悩んでいるが、ポイント付与200円未満切り捨てが気になる

同じく私もリクルートカードプラスの改悪でどうしようか悩んでいます。 改悪されるとはいえ1.5%ですのでそれ以上の高還元カードはなかなかありません。 また、リクルートカードプラスは請求額に対して1.5%付与ですが、最近のカードは利用毎にポイント付与が多いので毎回200円未満分が無駄になってしまいます。 私の場合は年間200ちょっとですのでメルカードゴールドでもいいかと思ったのですが、後者の理由から決めかねています。(人前で出すのもちょっと恥ずかしいし) リクルートカードプラスは一度解約したらもう二度と作ることはできないので、あせらず改悪後もしばらくは使い続けるのがいいかなと思います。

リクルートカードプラスを解約して、新しいカードに変更しようと思っている人

コンビニやチェーン店など使える店舗は限定されるものの、対象店舗で利用すると高還元になるクレジットカードであればいくつかあるようです。

色々と調べてみたところ三井住友カードのプラチナプリファードが対象店舗が多くポイント還元が狙えます。また100万円ごとに1万ポイント還元があり、最大400万円まで使えるので、年会費3.3万円は回収できる見込み。

三菱UFJカードも負けておらず、対象店舗に応じて5.5%、さらに条件を満たすと15%までポイント還元されるという太っ腹な状況。

どのカードも対象店舗では還元率が高くなる傾向にありますが、お気に入りの洋服店や個人商店のお店で高還元率を期待することができないのがネックです。(どの店舗でも2.0%還元だったのが、リクルートカードプラスの最大の利点だった・・・)

とはいえ、コンビニやチェーン店は普段の生活において、まったく利用しないわけではないので、どれか1枚持っておくのはありかもしれないとも思っています。

三井住友カード プラチナプリファード 7%

- 基本的に1.0%還元

- 対象店舗利用で7%還元(詳しくはこちら)

- 年会費3.3万円

- 100万円利用ごとに1万ポイント還元(max400万円利用で、4万ポイント還元)

対象店舗利用が400万円あるなら、候補に入るけれど、3.3万円の年会費がネック。新規入会&条件達成で7.36万円相当のポイント還元があるので、短期的には入会もありかもしれない。クレジッドカードを400万円程度利用する方にとってメリットのあるカード。

我が家では400万円も使わない・・・と思いますので、ちょっと年会費が高く思います。

三菱UFJカード 5.5%(〜15%)

- 基本的に0.5%還元

- 対象店舗利用で5.5%還元(〜15%還元・・・詳しくはこちら)

- 年会費永年無料

年会費無料ということで、発行に対するデメリットは見当たらないカード。

基本的に0.5%還元と低めですが、メインカードとしてリクルートカードプラスの1.5%還元を利用しながらも、サブカードとして対象店舗利用の際に三菱UFJカードを使用するという運用にすれば5.5%還元(〜15%還元)を享受できる点で、デメリットが見当たらないカードです。

V NEOBANKデビット 1.5%(→楽天ペイ使用で4.0%)

- 基本的に1.5%還元

- 年会費無料

V NEOBANKデビット(1.5%)→JAL Pay(0.5%)→ANA Pay(0.5%)→楽天Edy→楽天ペイ(1.5%)

これが何度かチャージして還元率を高めるやつ・・・

楽天ペイぐらいしか使っていないので、他の〇〇Payを設定して運用するのが億劫です。

JALPayにチャージするクレカとして、V NEOBANKデビット(1.5%)を利用することで、還元率がさらに高められます。

またJALPayからANAPay、楽天Edyにチャージして、楽天キャッシュに変換。最終的に楽天ペイ(1.5%)で決済する方法もあります。

少し面倒ですが、このルートを経由すると、楽天ペイだとトータルの還元率はなんと4.0%になります。

三井住友ゴールドMastercard 0.5%(→楽天ペイ使用で4.0%(100万円利用まで))

- 基本的に0.5%還元

- 対象店舗利用で7%還元(詳しくはこちら)

- 年会費5500円(100万円利用すると、翌年以降の年会費無料なので、実質無料)

- 100万円利用すると、毎年1万ポイント還元なので、100万円利用まではプラス1.0%還元で実質1.5%還元になる

三井住友ゴールドMastercard(1.5%)→JAL Pay(0.5%)→ANA Pay(0.5%)→楽天Edy→楽天ペイ(1.5%)

V NEOBANKデビットと同じルートでポイント稼ぎをしながら、最終的な還元率は4.0%で同額です。しかし、対象店舗利用で7%還元など、使い道はあったり、100万円利用すると翌年以降が年会費無料になったりと、差別化はできそうなので三井住友ゴールドカードMastercardも候補に残しました。

またセブンイレブンユーザーにとって条件達成で、10%還元が狙えるのもメリットです。

所有している(た)クレジットカード

リクルートカードプラス|日常使いのメインカード

今回改悪が話題となっているリクルートカードプラス。2%還元で今でも現役でメインカードです。

楽天カード|楽天市場、楽天証券積立

楽天市場の楽天マラソンで実質ポイント還元を荒稼ぎしています。また、楽天証券で積立投資も行っています。

三井住友カード(NL)Oliveフレキシブルペイ|SBI証券積立

SBI証券で積立投資のみの運用。SBI証券の積立金額が還元率の集計対象外のため、上位カードである、ゴールドカード(100万円以上で1%還元)、プラチナプリファード(500万円以上で3%還元、300万円以上で2%還元、300万円未満で1%還元)には目もくれていません。

実はここを検討する必要があるのかも?

でもそんなに生活費にお金をかけないので・・・お金を浪費してしまっては本末転倒だと思っています。

JREカード|Suica、駅ナカ利用、グリーン車

電車利用の際にモバイルSuicaと紐付けているJREカード。駅ナカ利用を割とする方なので、ポイント還元3%になるのがありがたいと思っている。そして、ポイントはすべてグリーン車の特急券と交換することに使っている。

Visa LINE Payクレジットカード|発行当時3%還元だった(サービス終了で今は使っていない)

発行当時3%還元という、太っ腹な還元率だったため、飛びついてとりあえず発行したクレジットカード、途中から1%還元になり、今はサービスが終了しています。